こんなお悩みを解決できます!

本記事を読んで、自分は新NISAでスイッチングすべきかどうかの判断材料にしてください。

さのす

さのすFP2級技能士の資格を持つ僕が記事を書きました!

新NISAにおけるスイッチングのデメリット

デメリットは3つあります。

スイッチングは柔軟な投資戦略として有効に思えます。

ですが新NISAにおいては注意点も多く、デメリットも無視できません。

とはいえ、スイッチングが完全に「ダメ」というわけではありません。

あくまで「安易な・短期的な判断でのスイッチング」を避けるべき、という点は留意しておきましょう。

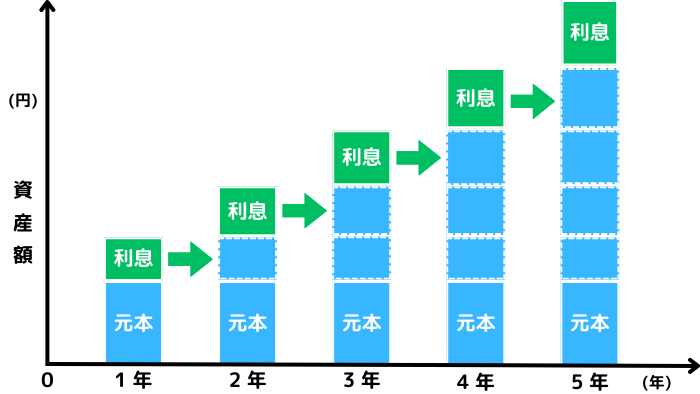

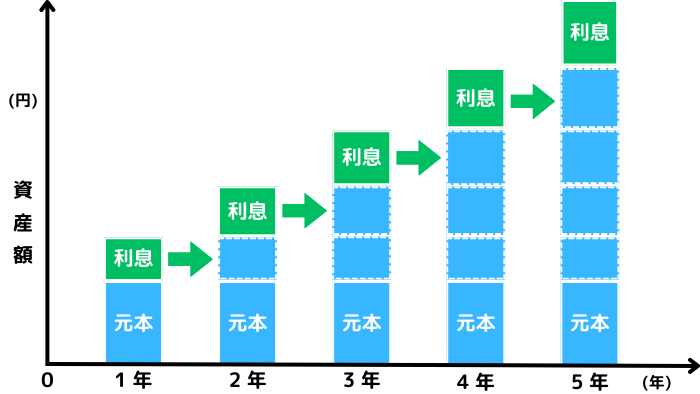

複利効果を得にくくなる

資産運用の最大の武器である「複利」は、長期間にわたる投資によって真価を発揮します。

ところが、スイッチングを頻繁に行うと、運用期間が断続的になり複利の恩恵が薄れてしまいます。

価格の回復を待つ前に売却してしまえば、将来的なリターンを取り逃すことに。

特に新NISAは非課税期間に制限がありません。

不要な乗り換えは複利の効果を削ぐ原因となります。

基本的には「買ったら持ち続ける」姿勢が賢明ですよ。

リスク軽減の効果が薄くなりやすい

長期投資の基本は、リスクを時間とともに分散させることです。

しかし、スイッチングを行うことで保有期間が短くなり、短期的な値動きの影響を強く受ける傾向があります。

一時的な下落に動揺して銘柄を乗り換えた結果、移行先ですぐに値下がりしてしまうケースも少なくありません。

このような行動は「高値掴み・安値売り」の悪循環を招き、かえってリスクを増大させる恐れがあります。

状況に応じて冷静に保有を続けることが、結果的にリスクを抑えるうえで有効です。

投資目標が崩れやすくなる

スイッチングを繰り返すと、本来の投資目的や計画がブレやすくなります。

具体例を挙げると「老後資金の準備」として20年後を見据えていた場合。

短期的な値動きに一喜一憂して銘柄を変更してしまえば、いつの間にか目的に合わない資産配分になっていることも。

さらに、変更のたびに銘柄選定の手間や情報収集が必要となり、投資がストレスになりかねません。

一度決めた方針を守ることが、ブレない資産形成には不可欠です。

つみたて投資において、長期保有は鉄則です。

そもそも新NISAでスイッチングできるのか?

新NISAでは特定口座のように、

「今ある商品を売って、その資金で即座に別の商品を買い換える」

という形式のスイッチングはできません。

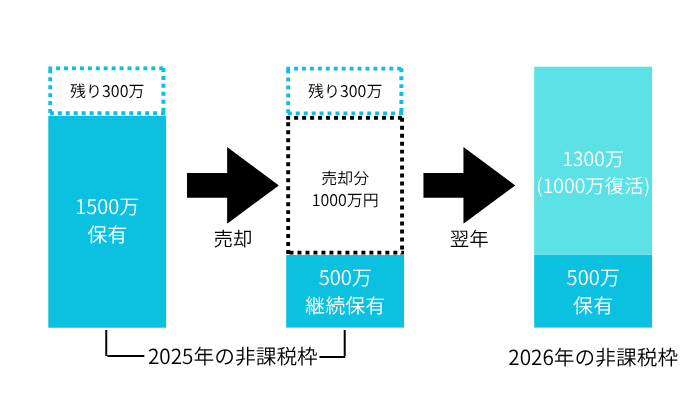

新NISAでは保有している商品を売却すれば、その分の非課税枠は翌年に復活します。

したがってすぐに乗り換えることはできません。

しかし、翌年以降に新しい商品へ投資し直す「疑似的なスイッチング」は可能です。

完全な乗り換えではない点に注意が必要です。

スイッチングをするときの注意点

新NISAでスイッチングを行う際には、制度の特徴を正しく理解した上で、慎重な判断が求められます。

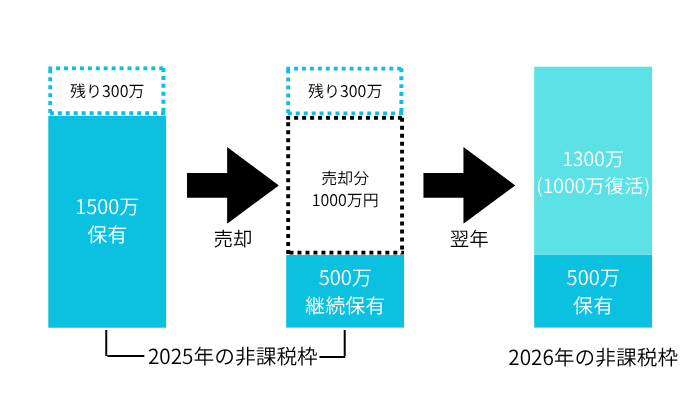

非課税枠の復活は翌年

新NISAでは、保有している商品を売却しても、すぐにその分の非課税枠が戻るわけではありません。

売却した枠は「翌年」になって初めて再び利用可能になります。

たとえば2025年中に1000万円分を売却した場合、その1000万円分の非課税枠は2026年に復活します。

新NISAでは売却した分の「取得金額」に相当する非課税保有限度額(1800万円)残り枠が、翌年に復活します。

しかし年間の投資上限額(年間360万円=つみたて投資枠120万+成長投資枠240万)は変わりません。

復活した非課税枠もその年の上限額(360万円)の範囲内でしか利用できません。

このタイムラグにより、売却直後に別の商品へ切り替えることはできません。

資金の再投資タイミングには注意が必要です。

頻繁に銘柄変更すべきではない

スイッチングを繰り返すと、長期運用の効果が薄れてしまう可能性があります。

市場の短期的な動きに反応して頻繁に銘柄を変えてしまうと、逆にパフォーマンスを下げる結果になることも。

特に新NISAは「長期・積立・分散」を前提に設計された制度です。

あれこれと手を加えるよりも、初期に選んだ銘柄をじっくり育てる姿勢が大切です。

積み立てている銘柄は保有しておくのが吉

毎月コツコツ積み立てている銘柄を途中で変えてしまうと、これまでの積立効果が台無しになる可能性があります。

特に長期積立は、価格が高いときも安いときも買い続けることで、「ドルコスト平均法」の効果が期待できます。

価格が高いときも安いときも同じ金額で買い続けることで、購入価格を平均化する投資手法。

これによって、高いときにたくさん買いすぎるリスクを減らす効果があります。

一時的なパフォーマンスに惑わされず、積立中の銘柄は基本的に保有を継続するのが賢明です。

値下がり時に銘柄変更しない

価格が下がったタイミングで銘柄を変えると、損失を確定してしまうことになります。

一時的な調整局面で売却し、その後価格が戻っても、すでに保有していなければ恩恵は受けられません。

市場は上げ下げを繰り返しながら成長していくものなので、一時的な下落で焦って変更するのは避けたいところです。

冷静に状況を見守る判断力が求められます。

新NISAは「ほったらかし」でも充分な運用ができます!

新NISAでスイッチングするときのタイミング

スイッチングには慎重さが求められますが、条件次第では検討してもよい場面もあります。

手数料の低い銘柄を見つけたとき

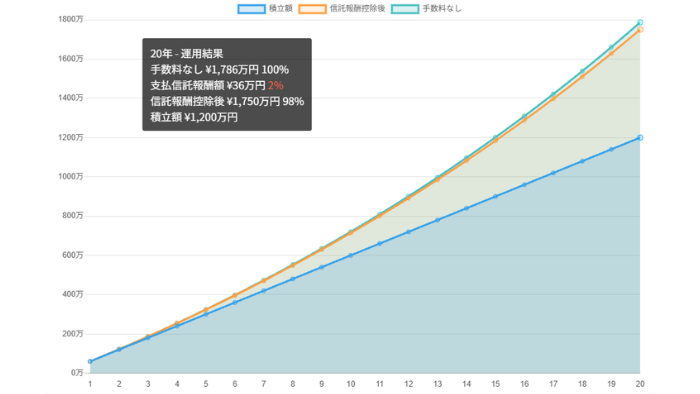

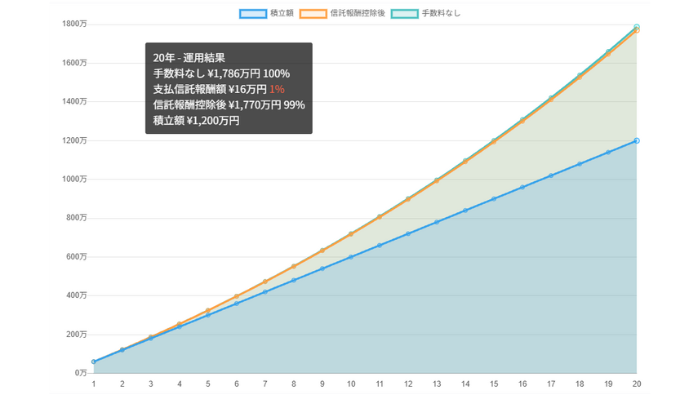

信託報酬などの運用コストは、長期投資において確実にリターンに影響します。

以前は年率0.2%だった商品と、同じ内容のファンドが信託報酬0.09%で登場した場合を比較してみましょう。

信託報酬以外の条件は同じです。

- 毎月の積立額5万円

- 運用利回り4%

- 積立年数20年

20年後の運用差は小さくありません。

コストが下がるほど、資産は増えやすくなります。

そのためより低コストな優良ファンドが出てきたときは、スイッチングを検討する余地があります。

ただし、非課税枠が翌年に復活する点を考慮しましょう。

タイミングの見極めは慎重に行いましょう。

運用コストを節約するならネット証券での新NISA口座開設がおすすめ!

投資スタイルを変えたいとき

ライフステージの変化やリスク許容度の見直しにより、投資方針を大きく変える必要が出てくることもあります。

リスクの取れる20代のうちは株式中心で積極的な運用が可能です。

ですが、将来の支出が増える見込みがあれば、債券やバランス型ファンドへの移行を検討する場面もあるでしょう。

そのようなときは、戦略に沿った銘柄変更を行うのが理にかなっています。

方向性を決めて、慎重な商品選定をしましょう!

まとめ

新NISAでのスイッチングは制度の仕組み上、すぐに別商品へ乗り換えることはできません。

非課税枠の復活も翌年以降とタイムラグがあります。

頻繁な銘柄変更は複利効果やリスク分散を損なうリスクがあり、投資目的がブレやすくなる点も要注意です。

低コストな商品を見つけたときなど、明確な目的がある場合に限り、スイッチングを検討しましょう。

つみたて投資の基本は長期保有が大前提です。