この記事ではこんなお悩みを解決できます!

僕もこの記事の方法で新NISAを始めて、日々コツコツと資産形成しています。

この記事で紹介する戦略を意識すれば、投資初心者の20代でも安心して新NISAをはじめられますよ。

さのす

さのすFP2級技能士の資格を持つ僕が記事を書きました!

20代が今すぐ新NISAをはじめる3つのメリット

20代だからこそ、新NISAで投資をはじめるべき!

なぜなら20代から投資をはじめることで、様々なメリットを享受できるからです。

若いうちからコツコツと時間をかけて投資することで、少額からでも資産形成が可能。

若くて投資期間のある20代だからこそ、新NISAで投資すると多くのメリットがあるのです。

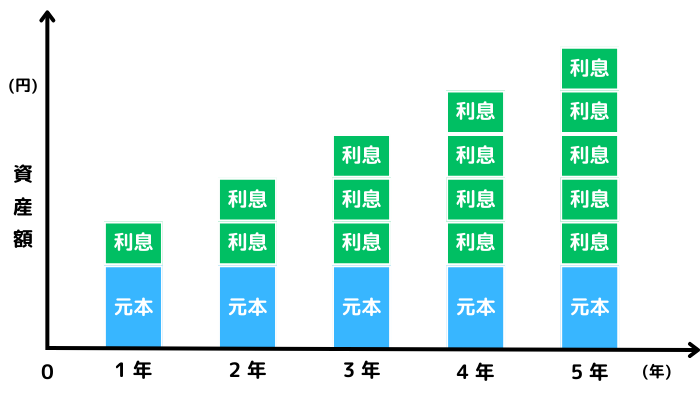

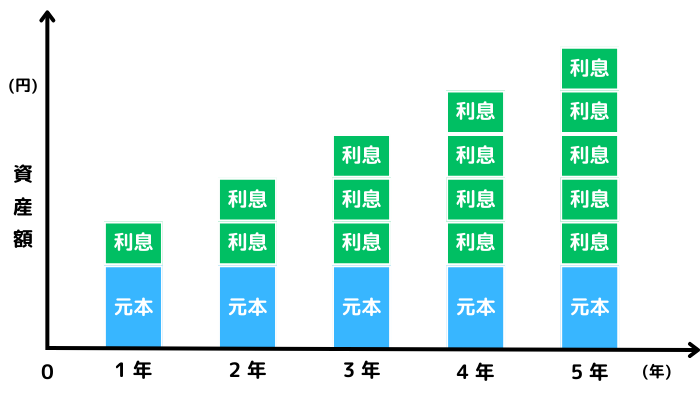

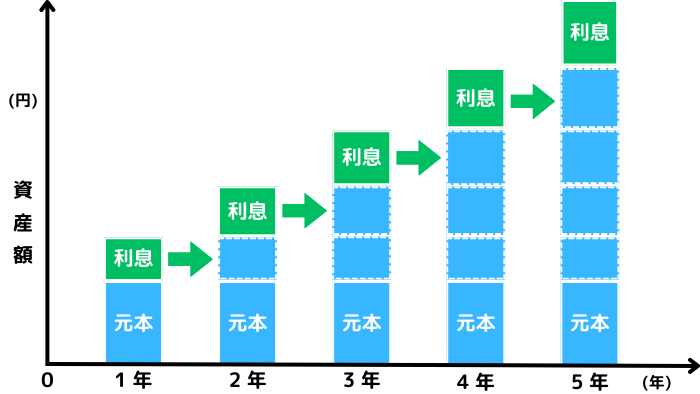

長期運用で複利の恩恵を受けられる

20代からの投資には「複利」での長期運用がおすすめ。

投資で得られる利益には大きく分けて、「単利」と「複利」があります。

単利

複利

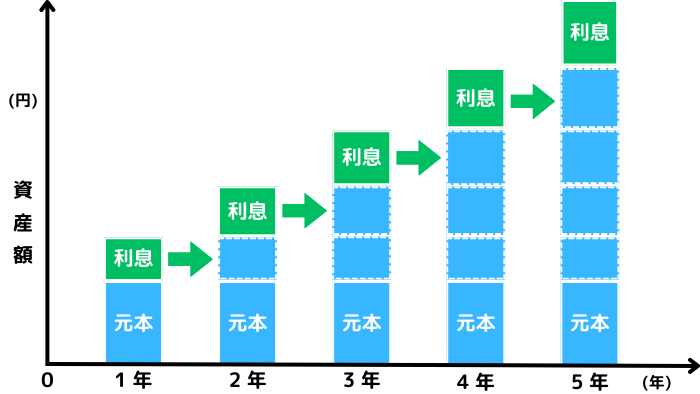

複利は1年間の利息を来年の元本として、引き出さずにそのまま投資します。

資産が雪だるま式に増えていくので、効率よく資産形成できる可能性アリ。

複利効果は長期間の運用であればあるほど、大きな効果を期待できるでしょう。

20代という若いうちから新NISAで投資すれば、最大限の複利効果を得られます。

非課税枠で資産形成がしやすい

新NISAでは、年間最大360万円までの投資に対して利益が非課税となります。

生涯で使える非課税枠は1800万円です。

| つみたて投資枠 | 成長投資枠 | |

|---|---|---|

| 年間投資上限額 | 年間120万 | 年間240万 |

| 非課税保有限度額 | ー | 1200万円 |

| 1800万円 | ||

対して、通常の課税口座で得た株式や投資信託の金融所得は、20.315%の税金がかかります。

具体例として年間360万円を5年間、新NISA枠で投資したとします。

元本の合計は1,800万円、5年間で20%のリターンを得た場合:利益は360万円(=1,800万円 × 20%)

360万円 × 税率20.315% ≒ 約73万円の税金が発生→ 手元に残るのは約1,707万円

税金0円→ 手元に全額1,800万円+利益360万円=2,160万円

このように、5年で約73万円も節税できる計算になります。

新NISAでの投資で得た利益は税金がかかりません。

その分、限度額内であれば同じ投資金額でも手元に残る利益が大きくなります。

新NISAの分配金は再投資型がおすすめですよ!

若いうちから金融知識が付く

20代から新NISAを始めることで、投資経験を通じて自然と金融知識が身につきます。

将来的な資産形成、マネープランに大きな優位性を持つことができるでしょう。

新NISAを活用するには、

- 投資対象とそのリスク

- リターン

- 資産配分

- 分散投資

などについて、自分で考えて選択する必要があります。

若いうちから新NISAを活用することで、

「どの商品がどんな特徴を持っているのか」

「リスクとはなにか」

といった金融知識が、実際の資産形成を通して身に付くからです。

特に20代は時間的な余裕がありますでの、失敗したとしてもさしたるダメージはありません。

加えて20代は失敗から学べることも多く、将来にわたって資産形成力と金融知識をつちかうことができます。

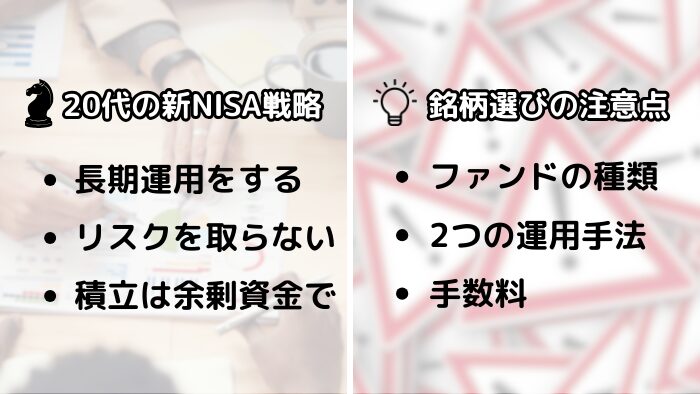

20代の新NISA戦略3選

20代のうちから投資を始めるなら、次の戦略をおさえましょう。

この3つの戦略を意識することで、無理なく着実な資産形成が可能になります。

20代は時間的な余裕があり、将来の収入増加も見込めます。

したがって、少額からでも着実に資産を増やすことが可能。

ただし、投資経験が浅い段階で過度なリスクを取ってしまうのは禁物。

短期的な損失で怖くなり、投資をやめてしまう可能性もあるからです。

ゆえにリスクを抑えた商品を選び、生活に支障のない範囲で着実に積立てましょう。

投資のために貧乏になってしまっては本末転倒ですよね?

たとえば、

- 月3万円をつみたて投資枠に投資

- 値動きの安定したインデックスファンドを選ぶ

- 10年以上のスパンでじっくり運用

上記のポイントを意識すれば、リスクを抑えつつ複利効果を活かすことができます。

また月3万円以下の少額投資であれば、少ない負担で投資を習慣化しやすくなります。

20代の投資は「無理なく、長く、安定的に」が鉄則です。

3つの戦略を意識することで、今後の人生において強い土台を築くことができます。

長期的に慎重な投資を行うことで、継続しやすく結果的に大きな成果につながるでしょう。

長期運用する

20代は時間を最大の武器にできるため、長期運用がおすすめ。

長期的な戦略を持つことで、リスクを抑えつつ大きな資産形成が可能です。

長期運用を前提にすると、短期的な値動きに影響されません。

時間に余裕があるので、多少の損失が出ても挽回するチャンスが多いからです。

加えて複利効果もより大きく働きます。

長期運用の場合、何があっても損切りしてはいけません。

大きな価格変動があっても、一喜一憂することなく投資を続けやすくなります。

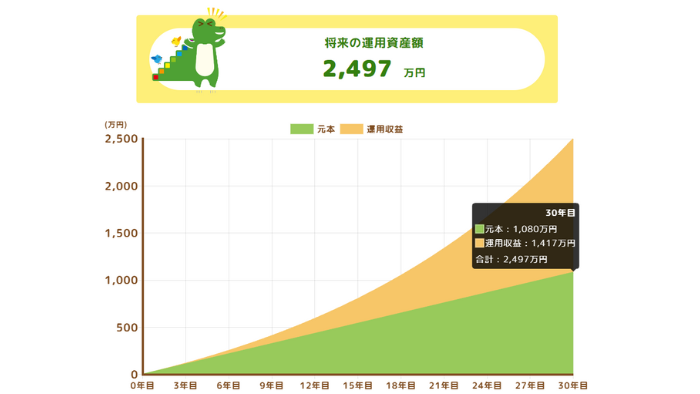

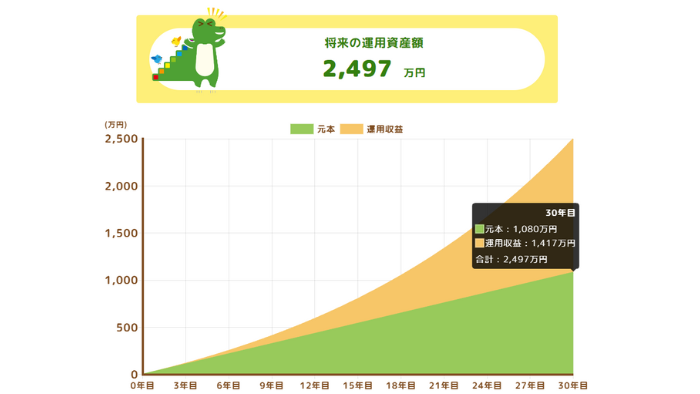

例えば、毎月3万円を年利5%で30年間積み立てた場合。

元本は1,080万円ですが、運用益を含めた最終的な資産は約2,497万円に!

時間をかけることで「複利の効果」が大きく現れるのがわかります。

20代から長期運用を始めることで、着実かつ効率的に資産を築いていくことができます。

リスクを取らない

資産形成するために投資しているのに、お金が減ってしまっては本末転倒ですよね?

若いうちは「失ってもやり直せる」のも事実。

ですが、投資に不慣れな段階で無理なリスクを取ると、大損から投資自体が怖くなります。

最初から成長投資枠に手を出すのではなく、つみたて投資枠をメインにするのがおすすめ。

投資を学びながら、安定的に投資経験を積めます。

若いうちはリスクを取れることも事実ですが、投資においては長期的なスパンで継続するのがおすすめ。

まずはつみたて投資枠からコツコツはじめましょう。

積立は余剰資金で

積み立て投資は生活に支障のない「余剰資金」がおすすめ。

無理なく継続できる投資習慣が身につきます。

なぜなら生活費や緊急時の資金まで投資すると、損切りや投資の中断に繋がるから。

余剰資金での運用であれば、焦らず冷静に市場と付き合えます。

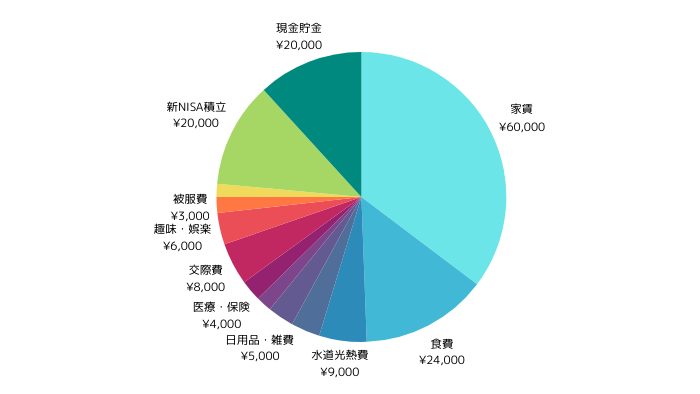

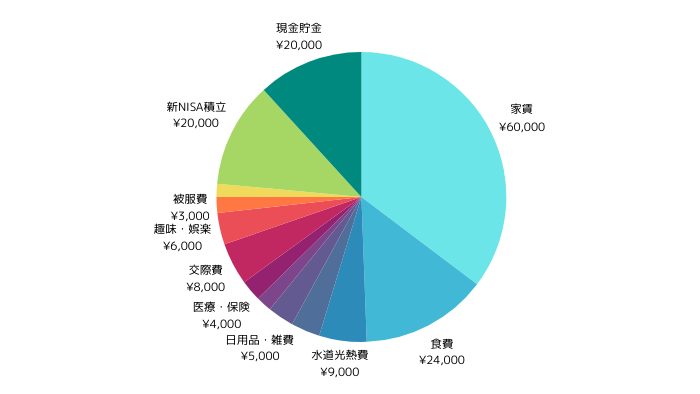

たとえば手取り17万円、20代独身男性の場合

| 家賃 | ¥60,000 | 郊外の1K |

|---|---|---|

| 食費 | ¥24,000 | 自炊メイン、外食は月3回程度 |

| 水道光熱費 | ¥9,000 | 季節によって多少前後 |

| 通信費 | ¥5,500 | 格安SIM+Wi-Fi、やや節約 |

| 日用品・雑費 | ¥5,000 | 100均やまとめ買いで効率化 |

| 交通費 | ¥3,000 | 定期+休日のお出かけ |

| 医療・保険 | ¥4,000 | 県民共済+市販薬など |

| 交際費 | ¥8,000 | 飲み会は月1回程度に調整 |

| 趣味・娯楽 | ¥6,000 | サブスク継続、遊びは少し抑えめ |

| 被服費 | ¥3,000 | 月々積立方式(年2回くらい購入) |

| 散髪代 | ¥2,500 | 積立方式(2ヵ月に1回) |

| 新NISA積立 | ¥20,000 | インデックス投信など |

| 現金貯金 | ¥20,000 | 緊急用の生活防衛資金として |

| 合計 | ¥170,000 |

月の固定費や貯金を差し引いて月に1〜2万円を積み立てるとします。

この金額であれば、生活に負担がかかることなく投資を継続できますよね?

1〜2万円のような少額投資でも、将来に向けた資産形成として十分な効果を持ちます。

つみたて投資はとくに「余ったお金でコツコツ」が基本。

無理のない金額で継続することが、20代にとって最も安定した投資戦略となります。

20代が銘柄選びで注意するポイント

若いうちは投資経験が少ないため、なんとなくの感覚で商品を選んでしまいがち。

ですが、以下のポイントを押さえることで無駄なリスクやコストを避けましょう。

20代が新NISAで投資を始める際は、

上記の3つに注目して銘柄を選ぶことで、効率的に資産形成を行えます。

ファンドの種類

ファンドの種類には、

- インデックスファンド

- アクティブファンド

- バランスファンド

上記の3種類があります。

リスクを避けて長期運用をするのなら「インデックス型」がおすすめ。

インデックス型ファンドは、

- 低コスト

- 長期向き

- 初心者向き

の三拍子揃った商品です。

日経平均やS&P500などに連動した運用を行うため、個別企業のリスクに左右されません。

リスクを取らない分リターンは低いですが、信託報酬を始めとした手数料が安いです。

そのため長期運用がしやすく、初心者はインデックス型を選んでおけば間違いありません。

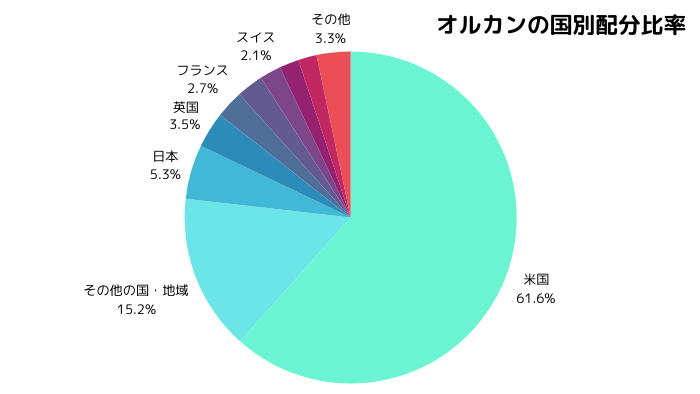

なかでもおすすめなのが、通称「オルカン」と呼ばれる「eMAXIS Slim 全世界株式(オール・カントリー)」。

迷ったらこれです。

- 運用先:全世界(先進国+新興国)

- 信託報酬:年0.05775%(2025年4月時点)

- 特徴:これ1本で「地球全体に投資」できる超人気ファンド

| 米国 | 61.6% |

|---|---|

| その他の国・地域 | 15.2% |

| 日本 | 5.3% |

| 英国 | 3.5% |

| フランス | 2.7% |

| カナダ | 2.6% |

| スイス | 2.1% |

| ドイツ | 1.9% |

| インド | 1.8% |

| その他 | 3.3% |

世界中の株式に分散投資ができる人気のインデックスファンド。

1本で先進国・新興国までカバーでき、初心者でもリスクを抑えて広く投資できます。

()内はベンチマーク指数

SBI・V・S&P500インデックス・ファンド

- 運用先:アメリカ(S&P500)

- 信託報酬:年0.0938%

- 特徴:米国の代表企業500社に投資。世界経済の中心・米国市場に集中投資したい人に

楽天・全米株式インデックス・ファンド(楽天VTI)

- 運用先:アメリカ全体(VTIに連動)

- 信託報酬:年0.162%

- 特徴:大型株から小型株まで含む米国株式全体をカバー。S&P500より幅広い投資が可能。

eMAXIS Slim 国内株式(TOPIX)

- 運用先:日本(TOPIX=東証プライム上場全銘柄)

- 信託報酬:年0.14%前後

- 特徴:日本の経済成長に期待する人向け。国内市場への投資をしたい場合に

インデックス型ファンドは市場全体に投資できます。

分散効果が高く、投資経験が少ない20代の選択肢として最適。

インデックス型ファンド選びのポイントをおさらいしましょう。

| ポイント | チェックすべき内容 |

|---|---|

| 投資対象地域 | 全世界/米国/日本など |

| ベンチマーク指数 | S&P500、MSCI ACWI、TOPIXなど |

| 信託報酬 | できるだけ低コスト(0.1%以下が理想) |

| 総資産総額 | 安定して増えているか(運用規模の目安) |

2つの運用手法

投資信託には「インデックス運用」と「アクティブ運用」の2種類があり、初心者にはインデックス運用が基本です。

| インデックス運用 | 目標とするベンチマークに連動することを目指す運用 |

|---|---|

| アクティブ運用 | 目標とするベンチマークや市場平均を上回ることを目指す運用 |

インデックス運用は市場全体の動きに連動するため予測がしやすいのが理由です。

運用コストも低いため長期投資向き。

一方、アクティブ運用は市場平均を上回るリターンを目指します。

その上運用コストが高いのでおすすめしません。

あくまで、「平均を上回るリターン」を目指すのであって、インデックス運用を下回る場合もあります。

したがって成果は安定しないので、初心者にはおすすめしません。

S&P500に連動する「SBI・V・S&P500インデックス・ファンド」などは、実績が安定しておりコストも低いです。

20代の積立投資に向いています。

まずは低コストで安定したインデックス運用を中心に考えましょう。

手数料

長期投資においては、手数料の差が将来の資産額に大きく影響します。

投資信託の手数料は大きくわけて3つ。

| 手数料 | いつかかる? | 特徴 | 例 |

|---|---|---|---|

| 購入時手数料 | 購入時 | 新NISA対象ファンドが無料が多い | |

| 信託報酬 | 保有中ずっと | 長期投資では要チェック | 年0.05775%など |

| 信託財産留保額 | 売却時 | ファンド内に残る手数料 | 0.1% → 売却額から差引 |

購入時手数料と信託財産留保額は新NISAではかからない場合がほとんど。

しかし信託報酬はファンド保有中はかかるので、できるだけ低い商品を選ぶことが重要。

例えば、年利5%で運用できたとして、信託報酬が0.1%と1.5%のファンドでは、30年後の資産に100万円以上の差が出ることもあります。

eMAXIS Slimシリーズのような低コストファンドは、信託報酬が0.1%前後であり、長期投資に適しています。

見逃しがちな手数料ですが、長期運用を前提とする新NISAでは最も重視すべきポイントの一つ。

効率よく資産形成するなら、信託報酬の低いファンドを選びましょう。

証券会社の選び方

新NISAを始めるのであれば、ネット証券ではじめるのがおすすめ。

一概にネット証券と言っても様々です。

この記事では、インデックスファンドを多く取り扱っているネット証券をピックアップしました。

新NISA対応のインデックスファンドに限定すれば、いずれも購入時手数料はゼロです。

- 手数料の安さ

- ファンドの充実

- 使いやすさ

上記の3点から見て、20代が新NISAを始めるならネット証券が最適。

銀行や対面型の証券会社は避ける

銀行や従来型の証券会社では、手数料の高い商品が勧められやすいです。

加えて、選べる商品も限定的。

営業担当者のノルマやボーナスが関係することもあります。

必ずしもあなたの利益に沿った提案をしてくれるとは限りません。

また、対面型証券会社では「購入時手数料3.3%」といった商品が普通に紹介されることもあります。

一方ネット証券なら、自分で比較して納得したうえで選べます。

無駄なコストを避けるためにも、手数料が安いネット証券を選ぶことが最適。

マネックス証券

- 米国株の取扱数が多く、海外株式投資に強みがある

- IPO(新規公開株)の抽選は完全に平等制で、資金の多寡に関わらず同じ当選確率

- 「ワン株」により、1株からの少額投資が可能。

- 米国株に関する情報が充実しており、投資環境が整っている

- IPOは平等抽選のため、資金が少なくても当選の可能性がある

- 少額から投資をスタートできるため、初心者にも適している

- 国内株の売買手数料が、他のネット証券より高めに設定されている。

- アプリや取引ツールの操作性に関して、改善を求める声もある。

楽天証券

- 楽天ポイントを使って投資ができ、楽天の各サービスと連携。

- 投資信託や株式など幅広い商品ラインナップを用意。

- 「iSPEED」というスマホ専用アプリが利用可能。

- 楽天ポイントを使って投資でき、利用に応じてポイントも貯まる

- 商品の種類が豊富で、初心者からベテランまで幅広く対応している

- 手数料が低く、コストを抑えて運用可能

- 楽天グループの経営状況が、証券サービスに影響するリスクも。

- アプリの使い勝手については、ユーザーから改善要望も出ている。

SBI証券

- 国内外の株式、投資信託、債券など、取扱商品数が業界トップクラス。

- 条件を満たすと売買手数料が無料になるプランがある。

- 夜間取引や1株単位の購入も対応。

- 商品のバリエーションが多く、さまざまな投資ニーズに対応。

- 手数料が業界でも最安水準で、低コスト運用が可能。

- ポイント制度やクレカ積立など、サービス面も充実。

- 情報量が多いため、取引画面が初心者には少し複雑に感じられる。

- 定期的なメンテナンス中はアクセス制限がかかることがある。

まとめ

20代が新NISAを活用するなら、「長期運用・リスク管理・無理なく積立」を意識した戦略が成功のカギ。

若いうちから投資を始めることで、長期運用による複利効果が最大化できます。

さらに新NISAの非課税枠を活用すれば、資産形成の効率が高まります。

また、投資経験を積むことで金融知識も自然と身につくでしょう。

新NISAは20代にとって、将来のための資産形成を学びながら進められる絶好のチャンス。

長期視点と基本を押さえた戦略で、無理なく一歩を踏み出しましょう。

「はじめてみたいけど・・・」

と、思ったときがはじめるタイミングです!